インタビュー&コラム

IPO 2024年総括と今後の展望

目次本記事の内容

- 1.はじめに

- 2.年間86社、例年と同水準ながら5年ぶりに90社を下回る

- 3.主幹事証券の競争状況

- 4.監査法人は太陽がトップ、ビッグ4は半数にまで減少

- 5.海外投資家への販売(旧臨報方式の定着)

- 6.IPO仮条件設定状況は改善するも、上場後パフォーマンスがさえず

- 7.親引け活用の更なる広がり スピンオフ上場第2号

- 8.宇宙ベンチャーなど様々な事業テーマ

- 9.制度変更の活用 S-1方式第1号

- 10.TOKYO PRO Market上場の急増、Fukuoka PRO Marketの登場

- PR:おすすめ経営分析のサービス一覧

1.はじめに

2024年の日本の株式市場は日経平均株価がバブル期の史上最高値を更新した一方で、8月には1日の下落幅が過去最大となるなど記録ずくめの相場となりました。また世界的な現象として、小型成長株マーケットの株価パフォーマンスは優れず、東京証券取引所グロース市場へのIPOにも厳しい環境が続きました。企業規模が小さいうちにIPOすること(スモールIPO)に批判的な意見が多く出てきており、今後のIPOに影響を与える可能性が高まっています。そうした反面、東京地下鉄、リガク・ホールディングス、キオクシアホールディングスの3社がディールサイズ(公開価格×公募・売出し株数合計)で1,000億円を超える等、比較的大型のIPOが目立つ年でもありました。

以下9つの注目点で、2024年のIPOを確認し、2025年以降の展望を記します。

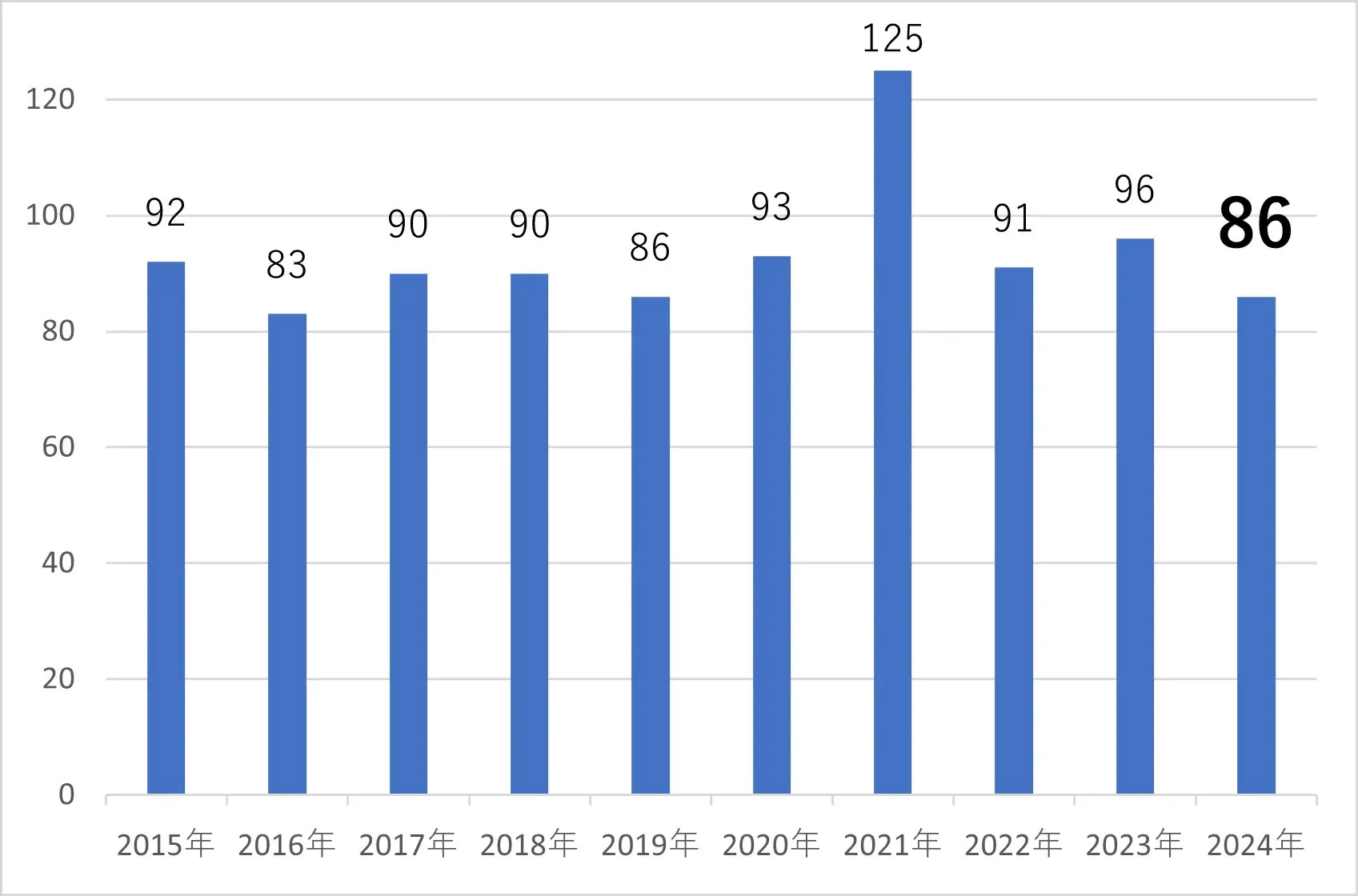

2.年間86社、例年と同水準ながら5年ぶりに90社を下回る

2024年のIPO社数は86社で、昨年(96社)より減少しましたが、例年と同水準となりました(2014年以降で突出した2021年の125社を除く10年間の平均社数は88.4社)(TOKYO PRO Marketへの上場を含まず、TOKYO PRO Market経由の上場を含む)。

ディールサイズ合計は9,736億円で、前年の6,408億円から増加しました。過去10年では、ソフトバンクとメルカリが上場した2018年、日本郵政グループ3社が同時上場した2015年に続く3番目の規模となっています。

スモールIPO批判の中、主幹事業務を行う証券会社が選別を更に強めているため、2025年はIPO社数の減少を予想する業界関係者も少なくありません。しかし名古屋証券取引所など地方の証券取引所への上場が増えることなども考えられ、相場の波乱が無ければ大きく減ることはないのではないかと予想しています。

市場別の内訳は、東証プライム4社、東証スタンダード13社、東証グロース64社、名証ネクスト(単独)2社、福岡証券取引所Q-Board(単独)2社、札幌証券取引所アンビシャス1社でした。2025年についてもグロース上場がIPOの主力になるでしょう。

▲2015~2024年IPO社数の推移

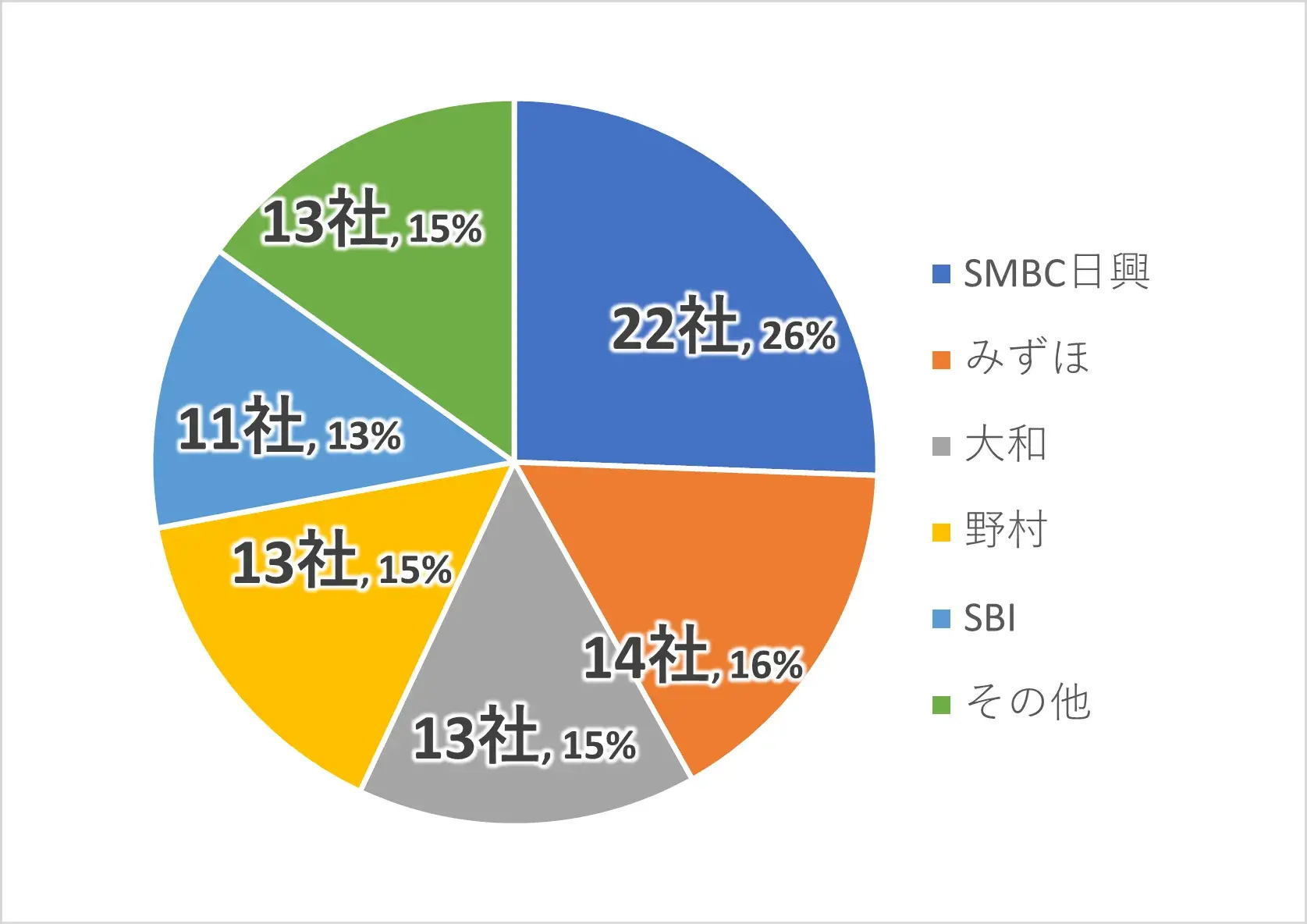

3.主幹事証券の競争状況

主幹事件数は昨年同様、SMBC日興、みずほ、大和、野村、SBI、上位5証券が競り合いましたが、結果的にSMBC日興が22社と頭ひとつ抜けた1位になりました(共同主幹事案件はトップレフトでカウント)。2位以下では、みずほが14社、大和と野村が13社、SBIが11社と僅差です。2025年は、大手証券による選別の結果として、東海東京、岡三、Jトラストグローバル、アイザワといった中堅中小の主幹事案件が増加し、多様化が進むと予想しています。

引受金額リーグテーブルでは、キオクシアホールディングス、アストロスケールホールディングスなどを手掛けたMUMSSグループ(三菱UFJモルガン・スタンレー、モルガン・スタンレーMUFG、Morgan Stanleyの合算)が首位との統計があります(2位は野村)。

▲2024年IPOにおける主幹事証券状況、担当社数と割合

4.監査法人は太陽がトップ、ビッグ4は半数にまで減少

記事提供元

クラウド会計なら勘定奉行のOBC

80万社の豊富な導入実績に加え、過去5年、IPO実現企業の半数以上がご採用。

法改正など業務ご担当者が知っておくべき情報も全国セミナーでタイムリーにご提供。

業務標準化、生産性向上は奉行シリーズにおまかせあれ!

|

株式会社オービックビジネスコンサルタント |