インタビュー&コラム

IPO 2023年総括と今後の展望

1.はじめに

2023年の株式市場は、米地方銀行の経営破綻など欧米金融機関による不安の高まりで株価が急落した局面はあったものの、日経平均の大幅上昇に示されるように、グローバル視点で日本株への再評価の動きが強まりました。

低PBRの改善をはじめとする国内企業の構造改革期待や、インバウンド需要による国内経済の後押し、緩和的な金融政策の継続見通しなどを材料に全体としては上昇基調でした。一方で、長期金利上昇局面であったため、ベンチャー企業・中堅企業の株価としては厳しく、東証グロース市場250指数が大幅調整し、IPOには厳しいマーケット環境であったともいえます。

上場制度の改正という観点では、政府(金融庁)、日本証券業協会、証券取引所それぞれにおいてIPOプロセス全体に見直しが実行され、上場日程の柔軟化、プライシングプロセスにおける条件設定に関する規制緩和などが行われました。

以下9つの注目点で、2023年のIPOを確認し、2024年以降の展望を記します。

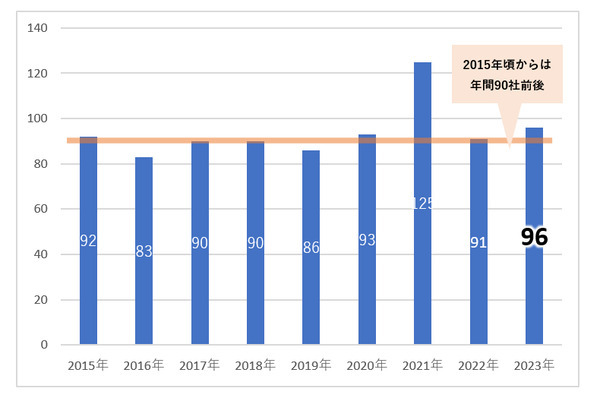

2.年間96社と前年同水準

2023年のIPO社数は96社(TOKYO PRO Mareket(東京プロマーケット)への上場を含まない)となり、前年(91社)並の水準でした。2015年からは年間90社前後ですので、2021年の125社が突出した例外とみられます。

ディールサイズ合計は6,418億円で、前年の3,400億円から増加しました。KOKUSAI ELECTRICが1,000億円を超え、楽天銀行や住信SBIネット銀行といった金融系の大型IPOが増加の要因です。

IPO予備軍は引続き増加傾向と思われますが、主幹事業務を行う証券会社が選別を強めているため、2024年のIPO社数も横ばいを予想しています。ただし、株価によって延期している案件も多くあることから、株式市況によっては大きな変動も考えられます。

市場別の内訳は、東京証券取引所(東証)プライム2社、東証スタンダード23社、東証グロース66社、名古屋証券取引所(名証)メイン(単独)3社、名証ネクスト1社、札幌証券取引所本則1社で、福証には単独上場がありませんでした。

グロース上場が微減(2022年70社)となり、スタンダード上場が大幅に増加(2022年14社)しました。2024年についてもグロース上場がIPOの主力となることは違いないと思われますが、市場選択の状況はグロース一択から多様化していることも見て取れます。

▲2015~2023年IPO社数の推移

3.主幹事証券の競争状況

記事提供元

クラウド会計なら勘定奉行のOBC

56万社の豊富な導入実績に加え、過去5年、IPO実現企業の半数以上がご採用。

法改正など業務ご担当者が知っておくべき情報も全国セミナーでタイムリーにご提供。

業務標準化、生産性向上は奉行シリーズにおまかせあれ!

|

株式会社オービックビジネスコンサルタント |